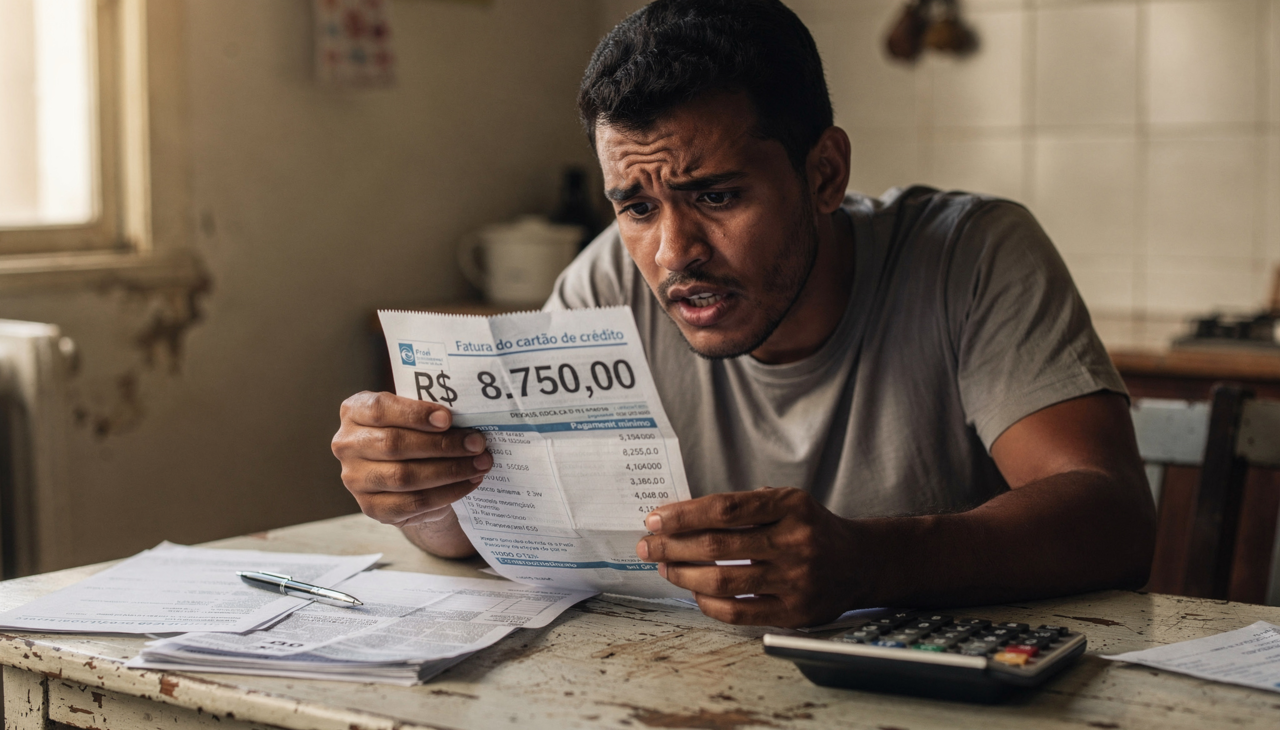

Parcelar a fatura do cartão parece solução temporária, mas aumenta a dívida por meses

O problema é que essa facilidade tem custo elevado

Parcelar a fatura do cartão de crédito pode parecer um alívio imediato para quem está com o orçamento apertado. No entanto, essa decisão costuma transformar um problema pontual em uma dívida prolongada e mais cara. Os juros aplicados no parcelamento elevam significativamente o valor final pago, comprometendo a renda dos meses seguintes e reduzindo a capacidade de organização financeira.

Por que parcelar a fatura parece uma solução fácil?

Quando o valor total da fatura ultrapassa o que cabe no orçamento do mês, o parcelamento surge como alternativa acessível. A promessa de dividir em parcelas menores transmite a sensação de controle e organização temporária.

O problema é que essa facilidade tem custo elevado. Diferente de um parcelamento sem juros no momento da compra, o parcelamento da fatura envolve encargos financeiros que aumentam o saldo devedor e prolongam o impacto no orçamento.

Como os juros tornam a dívida mais cara?

Ao optar pelo parcelamento da fatura, o banco aplica juros mensais sobre o valor devido. Esses encargos variam conforme a instituição, mas costumam estar entre os mais altos do mercado de crédito.

Para entender o impacto real, basta observar uma simulação simples. Pequenos percentuais mensais geram aumento significativo no valor final pago ao longo do tempo.

Veja um exemplo ilustrativo:

- Fatura de R$ 2.000 parcelada em 6 vezes.

- Taxa de juros mensal de 9%.

- Valor total ao final pode ultrapassar R$ 2.700.

- Acréscimo superior a R$ 700 apenas em encargos.

- Comprometimento do orçamento por meio ano.

Por que pequenas decisões viram compromissos longos?

O parcelamento cria um efeito acumulativo no orçamento. Ao assumir parcelas futuras, parte da renda já fica comprometida antes mesmo de novas despesas surgirem, reduzindo a margem de manobra financeira.

Se houver novo imprevisto no mês seguinte, a tendência é recorrer novamente ao crédito, criando um ciclo difícil de interromper. Assim, uma escolha pontual se transforma em compromisso prolongado.

Entre os principais impactos estão:

- Redução da renda disponível nos meses seguintes.

- Maior dificuldade para formar reserva de emergência.

- Risco de acumular novas parcelas simultaneamente.

- Aumento do estresse financeiro.

- Dependência recorrente do crédito rotativo.

Quais alternativas são mais saudáveis para o orçamento?

Antes de parcelar a fatura, vale analisar opções menos onerosas. Negociar diretamente com o banco pode resultar em condições melhores, assim como reorganizar despesas temporariamente para priorizar o pagamento integral.

Outra estratégia é recorrer à reserva de emergência, se houver, ou buscar crédito com taxas menores, como empréstimo pessoal com juros reduzidos. O mais importante é evitar que uma solução aparentemente simples gere impacto financeiro prolongado.

Planejamento e controle são fundamentais para impedir que o parcelamento da fatura se torne uma bola de neve. Decisões conscientes hoje preservam a estabilidade do orçamento nos próximos meses.